Как составить расписку? — правильно заполняем, образец 2020

Понятие термина

Расписка как понятие в законодательстве не отражена, однако из сущности этого слова, а также при помощи словаря можно дать определение. И так, расписка-это документ с подписью, удостоверяющий получение чего-нибудь, подтверждающий, что выдавший ее получил что-либо в долг. Также, под распиской понимают акт, подтверждающий выполнения взятого на себя обязательства другим лицом.

Для чего она нужна?

Расписка является подтверждающим документом взятого на себя обязательства. Обычно, расписку пишет то лицо, кто берет обязательство на себя. Данное лицо именуется составителем расписки.

Слово «обязательство» включает в себя:

- получение денежных средств

- возврат денежных средств

- принятия на хранение чего-либо

- и др.

Кстати!

Также, в расписке существует возможность выполнения обязательства, взятого на себя другим лицом

Получатель расписки-лицо в зачет которого выполняются взятые обязательства. Составитель расписки передает ее получателю.

Составитель расписки передает ее получателю.

Далее, получатель принимает расписку и оставляет у себя до момента исполнения обязательства составителем расписки.

Как составить расписку?

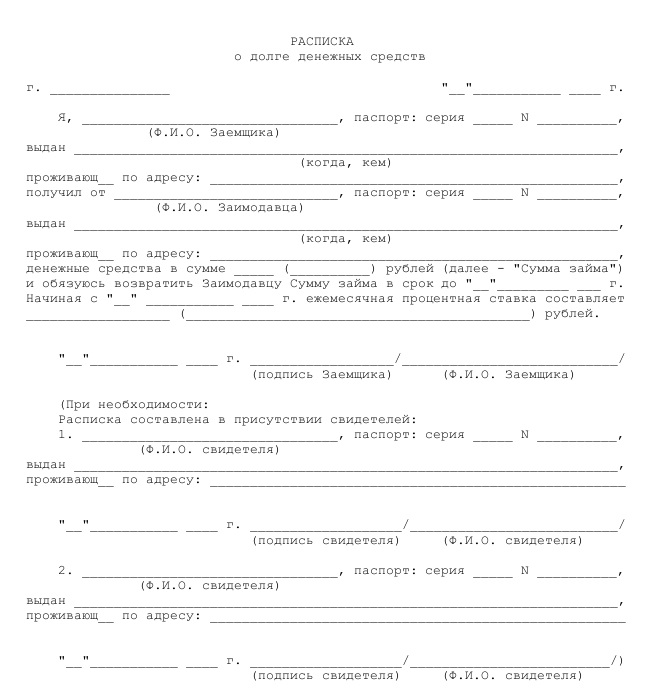

Какого-то образца написания расписки, установленного законодательством нет. Она составляется в произвольной форме. Однако для идентификации ее как документа, подтверждающего выполнение какого-либо обязательства рекомендуется указать следующие данные:

- название самого документа (расписка)

- дата и место составления

- паспортные данные как составителя, так и получателя расписки

- свидетели (при наличии)

- указать конкретное обязательство которое берет на себя составитель

- срок исполнения обязательства

- место исполнения взятого обязательства

- подпись составителя

Важно!

Указывайте обязательство как можно точно, например, если указываете денежную сумму в иностранной валюте, обязательно указываете какую именно валюту вы имели ввиду и по какому курсу считаете-это нужно для избежания дальнейших проблем

Также, если объектом обязательства является предмет, то максимально опишите его (марку, модель, цвет, конструкцию)

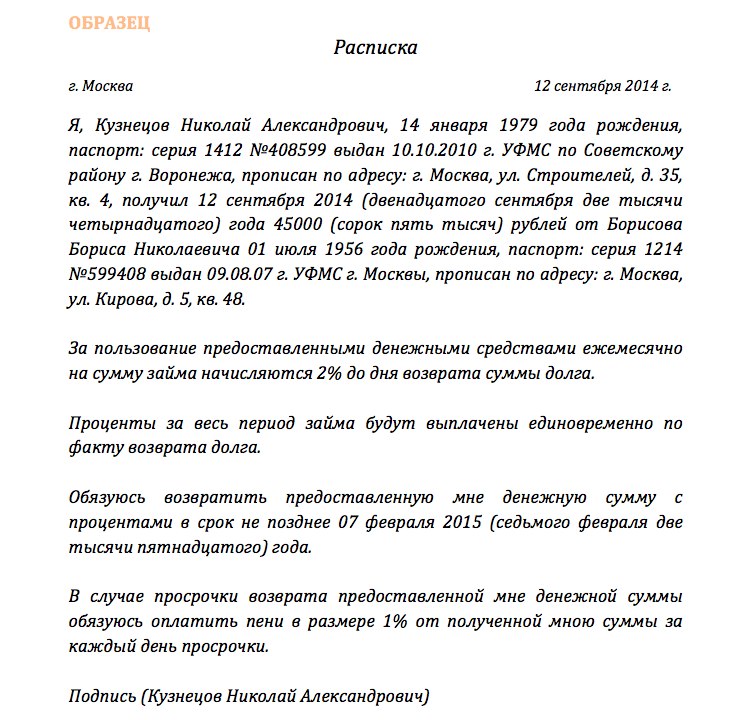

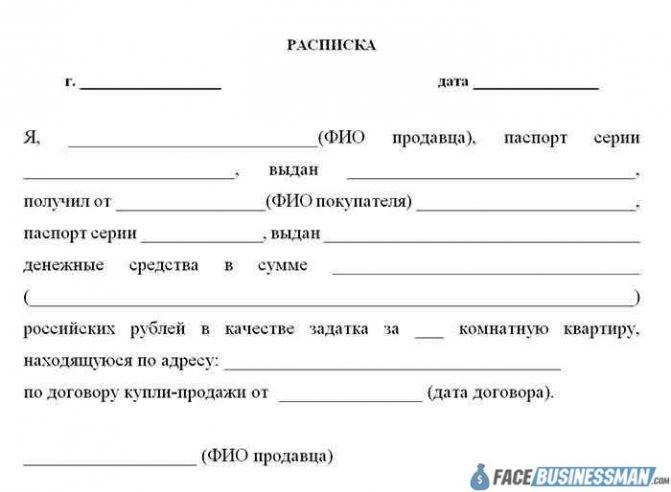

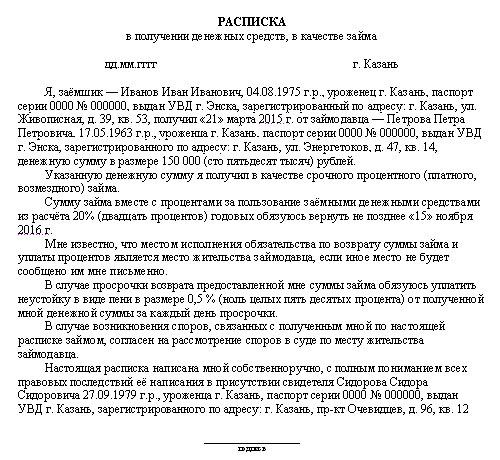

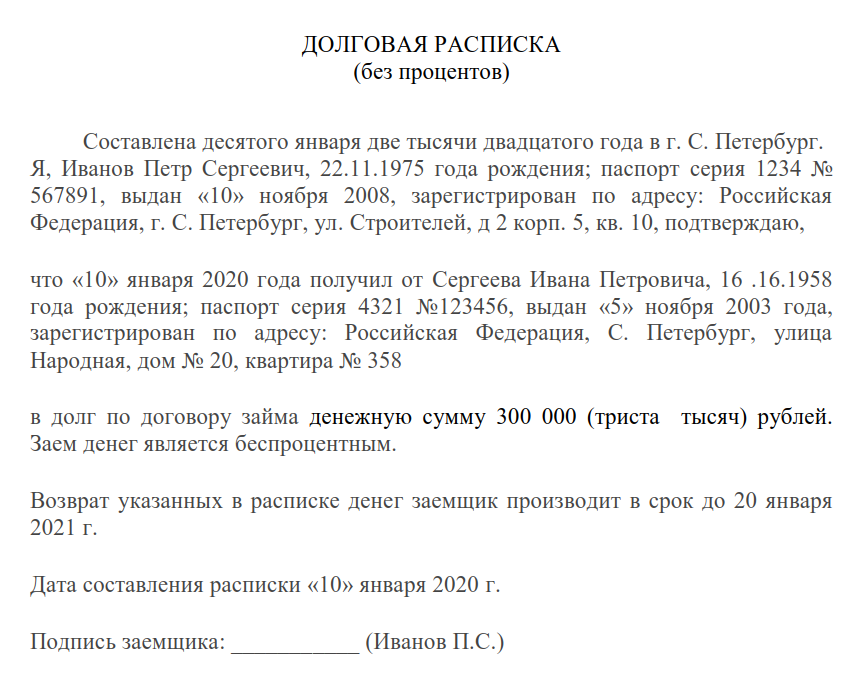

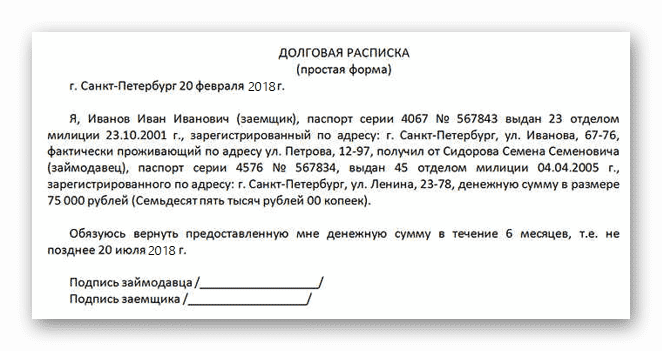

Пример составления расписки:

На что обратить внимание?

Проверьте действительность паспорта вашего оппонента. Также рекомендуется сверить подписи в расписке и в паспорте. Желательно, чтобы расписка была написана собственноручно. Было бы неплохо, если при составлении расписки присутствовали свидетели, которые могли бы подтвердить, что факт составления расписки имел место.

Также рекомендуется сверить подписи в расписке и в паспорте. Желательно, чтобы расписка была написана собственноручно. Было бы неплохо, если при составлении расписки присутствовали свидетели, которые могли бы подтвердить, что факт составления расписки имел место.

Самое главное-обеспечить сохранность и читаемость расписки.

Что делать с распиской, когда обязательство выполнено?

Здесь несколько вариантов событий.

Первый способ-обычно, после исполнения обязательства расписка уничтожается при присутствии как составителя, так и получателя (например, расписку рвут на части или же сжигают).

Второй способ-получатель пишет на расписке, что обязательство выполнено, ставит дату и свою подпись и отдает ее составителю.

После этого обязательство считается исполненным и между составителем и получателем никаких правоотношений с этого момента нет.

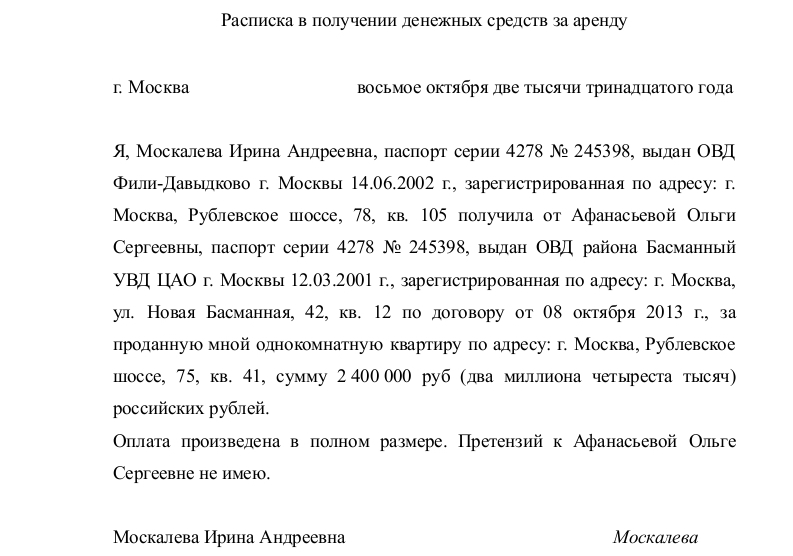

о получении задатка за квартиру, дом, расписка об аренде квартиры

Образец расписки: о получении задатка за квартиру, дом, расписка об аренде квартиры- 9-й км

- Ангарская (многоквартирные дома)

- Аэродромная, Могилевская, Воронянского

- Багратиона, Менделеева, Уральская, Столетова

- Богдановича, Куйбышева, Веры Хоружей

- Богдановича, Куйбышева, Веры Хоружей

- Боровая

- Ботаническая, Академическая

- Брилевичи

- Ванеева, Партизанский

- Веснянка

- Военный городок Уручье

- Вокзал

- Восток

- Гикало, Золотая Горка

- Дзержинского, Хмелевского, Щорса

- Домбровка

- Дражня, Холмогорская

- Дрозды

- Ждановичи

- Запад, Красный Бор

- Захарова, Пулихова

- Зацень

- Зеленый луг

- Казинца, Ландера

- Каменная Горка

- Кижеватова, Асаналиева

- Копище

- Кунцевщина

- Лебяжий

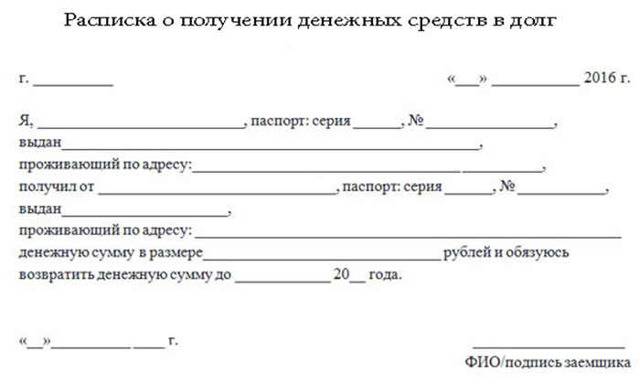

Долговая расписка: как дать в долг так, чтобы его вернуть?

К сожалению, зачастую при выдаче займа граждане пренебрегают заключением письменного договора, детально регламентирующего условия займа.

Обо всех каверзных нюансах оформления займа, а также о процедуре выдачи долговых расписок мы попросили рассказать читателям портала www.interfax.by ведущего юрисконсульта Центра юридических услуг Алексея Нестеренко.

Оформление займа. Нужна ли расписка?

Гражданское законодательство содержит указание на то, какие сделки обязательно должны заключаться в письменной форме.

В частности, ст. 761 Гражданского кодекса Республики Беларусь предусмотрено, что договор займа должен быть заключен в письменной форме, если его сумма превышает не менее чем в десять раз размер базовой величины (Br35 000 × 10 = Br350 000), а в случаях, когда займодавцем является юридическое лицо, – независимо от суммы.

Указанной статьей Гражданского кодекса установлено также, что в подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющий передачу ему займодавцем определенной денежной суммы.

Таким образом, оформляемая при получении займа расписка не является сама по себе договором займа и не устраняет необходимости заключать письменный договор займа, если сумма займа превышает в 10 раз размер базовой величины.

В тоже время, А. Нестеренко отметил, что с юридической точки зрения, договор займа является реальным. Это означает, что даже подписанный обеими сторонами договор займа не имеет юридической силы до тех пор, пока займодавец реально не передаст заемщику денежные средства. Договор займа будет считаться заключенным только с момента передачи денег.

Для того чтобы зафиксировать момент передачи денежных средств, обязательно необходимо оформлять расписку или иной документ (например, акт приемки-передачи денежных средств).

Причем, расписку необходимо оформлять, даже если сумма займа не превышает более чем в 10 раз размер базовой величины и оформление письменного договора займа не требуется.

В случае если займодавец передал в качестве займа денежные средства, превышающие в 10 раз размер базовой величины, но при этом не оформил письменный договор займа, то это не лишает займодавца права требовать возврата займа.

Ст. 163 Гражданского кодекса устанавливает, что несоблюдение простой письменной формы сделки не лишает стороны права в случае спора ссылаться в подтверждение сделки и ее условий на свидетельские показания, но не лишает их права приводить письменные и другие доказательства, не являющиеся свидетельскими показаниями.

В указанном случае весьма кстати придется расписка заемщика о получении займа, благодаря которой можно будет подтвердить факт существования между сторонами договора займа.

Таким образом, имея на руках расписку о получении займа можно в судебном порядке взыскать с заемщика переданную ему денежную сумму.

Как писать расписку правильно?

Расписка о получении займа должна быть написана заемщиком и передана займодавцу. Каких-либо особых требований к оформлению расписки законодательство не устанавливает.

Тем не менее, в беседе с обозревателем www.interfax.by А. Нестеренко отметил, что, для того, чтобы иметь возможность эффективно защитить свои права и законные интересы, займодавцу рекомендуется проконтролировать следующие основные моменты.

- Желательно, чтобы текст расписки был полностью написан заемщиком собственноручно в присутствии займодавца с проставлением подписи заемщика. Действительной будет являться также и расписка, составленная машинописным способом, с одной лишь собственноручной подписью заемщика. Однако в случае, если заемщик будет в последствии оспаривать подлинность подписи на расписке, проведение почерковедческой экспертизы по одной лишь подписи вызовет затруднения. Для устранения этих проблем изначально сравните подпись заемщика, проставленную на расписке, с подписью, указанной в паспорте.

- Текст расписки следует писать шариковой либо чернильной ручкой, четко и разборчиво, не допуская неясностей при прочтении текста.

- Если в расписке остаются пустые места, то необходимо поставить прочерки, чтобы было невозможно что-либо дописать.

- При передаче денег лучше пригласить несколько свидетелей, которые укажут в расписке свои паспортные данные, а также тот факт, что они свидетельствуют о передаче определенной суммы, после чего поставят свои подписи.

- Расписку следует хранить в месте, обеспечивающем ее сохранность и защищающем бумагу и чернила от выцветания.

Что писать в расписке?

В расписке рекомендуем обязательно указывать следующее:

- дата (цифрами и прописью) и место составления расписки;

- название документа – «Расписка о получении суммы займа»;

- ФИО, паспортные данные и место жительства заемщика и займодавца с указанием – «получено от ФИО, в подтверждение следующего…». Помните, что паспорт должен быть действительным на момент написания расписки;

- сумму займа цифрами и прописью с обязательным указанием валюты займа. Причем, в расписке должно быть четко обозначено, что заемщик принял указанную денежную сумму в качестве суммы займа с обязательством возвратить указанную сумму;

- условие о процентах за пользование займом;

- срок возврата займа;

- подпись заемщика.

В какой валюте давать в долг?

Согласно общему правилу, установленному ст. 298 Гражданского кодекса Республики Беларусь, денежные обязательства должны быть выражены в белорусских рублях.

В денежном обязательстве может быть предусмотрено, что оно подлежит оплате в белорусских рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах. В этом случае подлежащая оплате в рублях сумма определяется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законодательством или соглашением сторон.

Как сообщил А. Нестеренко, долгое время использование иностранной валюты при предоставлении займа физическими лицами-резидентами Республики Беларусь не допускалось.

В настоящее время, согласно ст. 11 Закона «О валютном регулировании и валютном контроле» № 226-З от 22.07.2003 г., в отношениях между физическими лицами-резидентами, не выступающими в качестве индивидуальных предпринимателей, разрешается использование иностранной валюты в случае предоставления займов, возврата займов и процентов за пользование ими.

Таким образом, заём может быть предоставлен как в белорусских рублях, так и в иностранной валюте. При передаче займа в белорусских рублях целесообразно указывать эквивалент суммы в иностранной валюте и обязанность возвратить сумму в белорусских рублях, эквивалентную указанной сумме в валюте.

Обращаем ваше внимание на то, что в расписке нужно указывать валюту займа согласно ее официальному наименованию, чтобы в последующем у заемщика или займодавца не было возможности недобросовестно толковать наименование валюты в свою пользу. Например, не российские рубли, а белорусские, не доллары США, а австралийские (канадские) доллары и т. п.

Считаем проценты по займу

Заём может быть предоставлен как на условиях возмездности (с уплатой процентов за пользование суммой займа), так и на условиях безвозмездности (беспроцентный заём).

Как отметил А. Нестеренко, в практике часто встречается ситуация, когда в договоре займа и/или расписке вообще отсутствует указание на то, является ли заём процентным или беспроцентным, а у сторон при возврате суммы долга возникает спор по данному вопросу.

Когда условия о процентах прямо не оговорены в договоре займа и/или расписке, и если договор займа заключен между гражданами на сумму, не превышающую установленный законодательством пятидесятикратный размер базовой величины (Br35 000 × 50 = Br1 750 000), и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон, то заём считается беспроцентным.

В случае если сумма займа превышает пятидесятикратный размер базовой величины, то займодавец вправе требовать от заемщика уплаты процентов за пользование займом, даже если условие о процентах по займу не оговорены в договоре и/или расписке.

В таком случае, согласно ч. 1 ст. 762 Гражданского кодекса Республики Беларусь, размер процентов определяется ставкой рефинансирования Нацбанка РБ на день уплаты заемщиком суммы долга. Не забывайте, что проценты, полученные за пользование суммой займа, признаются доходом для целей налогообложения подоходным налогом с физических лиц.

Как установить дату возврата долга?

Срок возврата займа можно установить разными способами – конкретной календарной датой, определенным периодом времени либо определить возврат займа моментом востребования. Заём должен быть возвращен в срок, указанный в договоре и/или расписке.

Возникает вопрос: что делать, если в договоре и/или расписке не содержится указания срока возврата займа?

Согласно ст. 763 Гражданского кодекса Республике Беларусь, если срок возврата займа не установлен или определен моментом востребования, сумма займа должна быть возвращена заемщиком в течение тридцати дней со дня предъявления заимодавцем требования об этом.

Требование о возврате займа рекомендуем направлять должнику в письменной форме заказным письмом с уведомлением о вручении, либо лично под роспись с сохранением одного экземпляра такого требования у займодавца.

Спустя 30 дней с момента направления требования у займодавца возникает право на получение долга, в том числе в судебном порядке.

Будьте внимательны при указании в договоре и/или расписке срока возврата займа, особенно, если заём предоставляется на условиях уплаты процентов за пользование суммой займа.

Так, согласно ч. 2 ст. 763 Гражданского кодекса, сумма беспроцентного займа может быть возвращена заемщиком досрочно, если иное не предусмотрено в договоре. Однако, сумма займа, предоставленного под проценты, может быть возвращена досрочно только с согласия заимодавца. Поэтому, если вы берете в долг под проценты, то указывайте минимальный срок, в течение которого вы сможете возвратить долг.

Если срок возврата займа будет слишком большим, а возможность вернуть долг появится ранее истечения указанного срока, то займодавец может попросту не согласиться принять сумму долга и требовать уплаты процентов вплоть до истечения срока, на который был предоставлен заём.

Помните, что при возврате долга обязательно необходимо потребовать расписку от займодавца о принятии суммы займа, оформленную с учетом вышеизложенных рекомендаций.

Просрочка возврата долга: что будет?

Заемщик несет ответственность за просрочку возврата займа в размере, предусмотренном законодательством или договором. То есть в договоре можно предусмотреть неустойку (штраф, пеню) за просрочку возврата займа.

При отсутствии договора займа, или отсутствии указания в договоре условия о неустойке, заемщик, в любом случае, несет ответственность за просрочку возврата суммы займа в виде уплаты процентов, определяемых ставкой рефинансирования Нацбанка РБ, за весь период просрочки возврата займа, даже если сам заём является беспроцентным.

Срок исковой давности по расписке

Следует помнить, что практически любое гражданско-правовое требование подлежит удовлетворению, только если оно заявлено в установленный законодательством срок.

Срок исковой давности по требованиям о возврате займа установлен в три года с момента возникновения обязательства по возврату займа.

Если срок возврата займа, установленный договором и/или распиской давно истек, а заемщик не перестает давать обещания о возврате долга со дня на день, учитывайте, что по истечении трех лет суд вправе отказать в удовлетворении вашего требования о возврате займа.

Портал www.interfax.by благодарит за исчерпывающую консультацию и помощь в подготовке статьи ведущего специалиста Центра юридических услуг Алексея Нестеренко.

Тимур Кресников

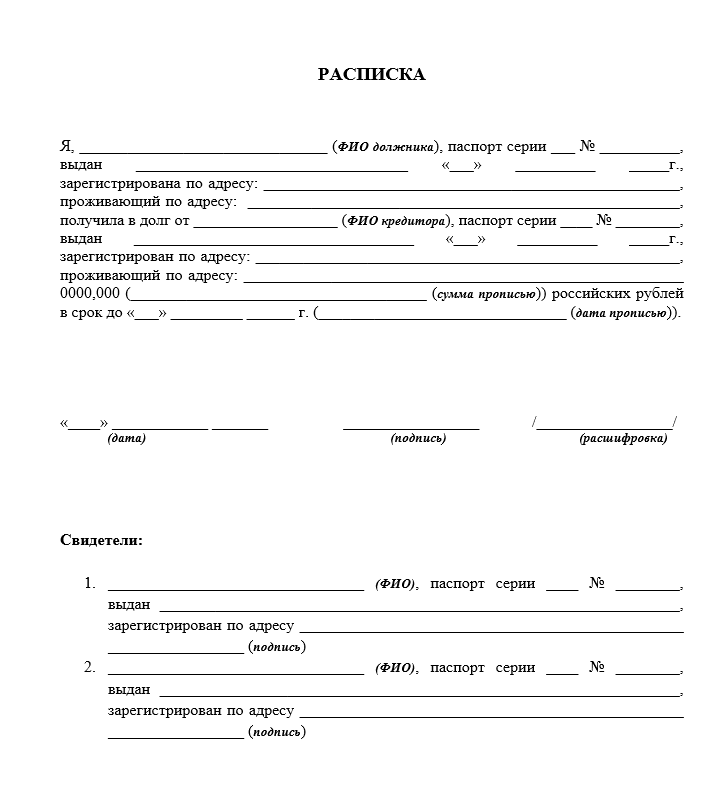

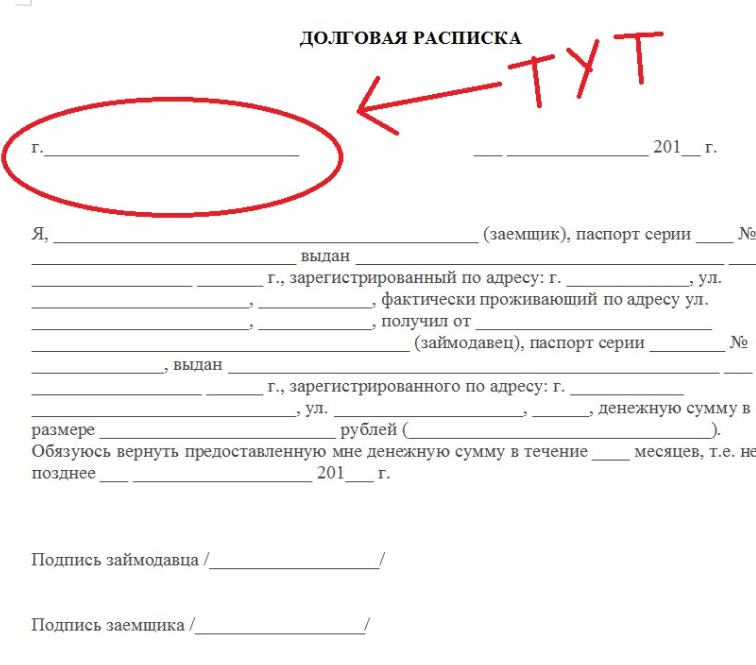

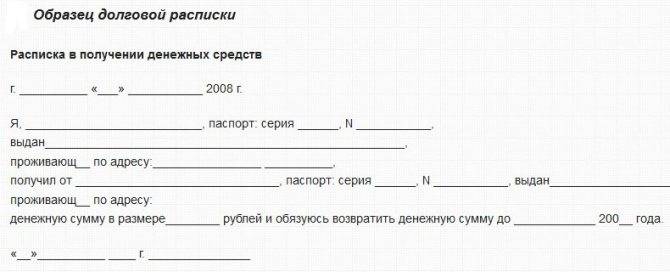

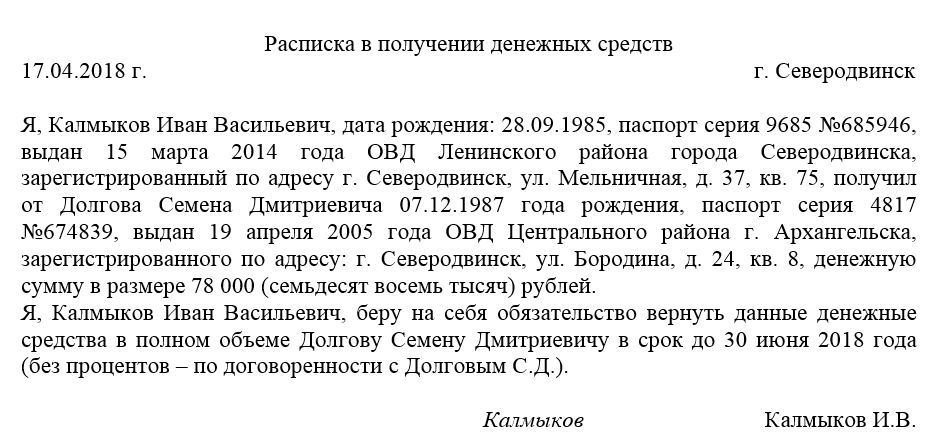

Долговая расписка — образец 2020

На странице представлен образец документа «Долговая расписка» с возможностью скачать его в формате doc.

Тип документа: РаспискаДля того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.

Размер файла документа: 12,5 кб

Когда необходимо передать лицу, заинтересованному в получении долга, некоторую сумму денежных средств, то доказательством проводимого соглашения выступает долговая расписка, составление которой равноценно положениям договора о займе и имеет следующие особенности:

- принимается на рассмотрение печатный и рукописный вариант расписки;

- может использоваться для разрешения конфликтных ситуаций в суде и без наличия нотариального заверения;

- оформляется с обязательным внесением подписи заемщика.

Составление долговой расписки

Задокументированное соглашение о предоставлении долга создается с обязательным использованием следующих реквизитов:

- названия документа;

- места его написания;

- полной даты проведения сделки;

- личных данных, фактического места проживания и паспортных реквизитов заемщика;

- аналогичной информации о заемщике;

- величины передаваемой суммы, поданной в цифровом и прописном виде;

- сроков возвращения долга;

- подписей участвующих в сделке сторон.

Долговая расписка подтверждает информацию, оговоренную в пунктах договора займа, а значит, предоставленные средства не могут быть рассмотрены в качестве денежного подарка.

Скачать образец документа

Скачать в .docСохраните этот документ у себя в удобном формате. Это бесплатно.

Обратите внимание! Приведено лишь начало документа. Полную версию вы можете скачать по соответствующей ссылке.

Сохраните этот документ сейчас. Пригодится.

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Смежные документы

Документы, которые также Вас могут заинтересовать:

Как грамотно дать в долг, чтобы получить деньги обратно – отвечает адвокат

Белорусское телеграфное агентство совместно с Белорусской республиканской коллегией адвокатов продолжает цикл материалов на правовую тематику «Право на защиту: советы адвоката». Давая деньги в долг, безусловно, мы рассчитываем, что их обязательно нам вернут. А что, если друг или знакомый оказался непорядочным человеком и всячески уклоняется от своих обязательств? Опытные адвокаты юридической консультации Ленинского района Гродно Андрей Белый, Светлана Бирилова и Игорь Сильванович расскажут, как грамотно давать в долг и когда следует обращаться в суд.

Как грамотно давать в долг? Как правильно составить расписку?

Чтобы грамотно дать деньги в долг, необходимо оформить договор займа. По этому договору одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей, если иное не установлено законодательными актами.

По этому договору одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей, если иное не установлено законодательными актами.

Договор займа должен быть заключен в письменной форме, если сумма превышает не менее чем в 10 раз размер базовой величины, а в случаях, когда заимодавцем является юридическое лицо, – независимо от суммы. В подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющий передачу ему заимодавцем определенной денежной суммы или определенного количества вещей. В расписке должны быть указаны все данные заемщика и займодавца: Ф.И.О., адрес места жительства, паспортные данные, сумма займа и дата составления расписки. Если есть свидетели, необходимо отразить все данные и для свидетелей.

Если есть свидетели, необходимо отразить все данные и для свидетелей.

Требуется ли нотариальное заверение расписки?

Для оформления договора займа нотариального заверения расписки не требуется, т.е. законодательством это не предусмотрено. Заверить расписку у нотариуса можно по желанию сторон, которые заключают договор займа.

Будет ли являться доказательством расписка, оформленная ненадлежащим образом?

Расписка по договору займа должна соответствовать требованиям законодательства. Как ее составлять, разъясняет Гражданский кодекс Беларуси. Об этом выше уже говорилось.

Расписка, оформленная ненадлежащим образом, не может являться доказательством в судебном процессе.

Как поступать, если должник не выполняет оговоренные в расписке условия, например, не возвращает деньги в срок, постоянно откладывая этот момент?

Заемщик обязан возвратить полученную сумму в срок и порядке, которые предусмотрены договором займа. Если срок возврата договором не установлен или определен моментом востребования, сумму займа нужно вернуть в течение 30 дней со дня предъявления заимодавцем требования об этом, если иное не предусмотрено договором. Если должник не возвращает деньги в срок, указанный в договоре, необходимо обращаться в суд с исковым заявлением о взыскании средств по договору займа.

Если срок возврата договором не установлен или определен моментом востребования, сумму займа нужно вернуть в течение 30 дней со дня предъявления заимодавцем требования об этом, если иное не предусмотрено договором. Если должник не возвращает деньги в срок, указанный в договоре, необходимо обращаться в суд с исковым заявлением о взыскании средств по договору займа.

Как поступать, если должник избегает встречи с человеком, у которого взял в долг, или вовсе сменил место жительства?

В этом случае необходимо обращаться в суд с исковым заявлением о взыскании средств по договору займа. Местом жительства должника может считаться последнее известное истцу место его пребывания.

Отвечают ли по долгам гражданина его родственники?

Прежде всего необходимо определиться, какие родственники имеются в виду, поскольку в различных нормативно-правовых актах Беларуси круг лиц, определяемых в качестве родственников, отличается.

Как правило, граждане не отвечают по долгам своих совершеннолетних и дееспособных родственников. Но распространены ситуации, когда родственники выступают в качестве поручителей. В этом случае они отвечают перед кредитором солидарно с должником – своим родственником, если тот не исполняет или ненадлежаще исполняет свои обязательства.

После смерти родственника вместе с наследством, обремененным долгами, также переходят и долги. Однако каждый из наследников отвечает по долгам наследодателя только в пределах стоимости перешедшего к нему наследственного имущества.

Как быть с непогашенными долгами супругов, которые возникли до регистрации брака?

Вступление в брак не освобождает от выплаты долгов, возникших до регистрации брака. При этом взыскание по непогашенному долгу может быть обращено как на имущество, находящееся в собственности должника, так и на его долю в общем имуществе супругов, приобретенном после заключения брака, которая причиталась бы ему при разделе этого имущества.

В этом случае стоит рассмотреть вопрос о заключении между будущими супругами или супругами брачного договора, исключив режим общей совместной собственности в отношении имущества, приобретаемого супругом-не должником после заключения брака.

При помощи каких законных методов можно попытаться взыскать долги до того, как обратиться в суд? Как при этом не попасть в поле зрения правоохранительных органов как шантажист?

До обращения в суд с иском можно попытаться добровольно урегулировать спор, в том числе направив должнику предложение об этом письменно.

Если в действиях должника усматриваются признаки мошенничества, т.е. есть основания предполагать, что он завладел имуществом либо приобрел права на имущество путем обмана или злоупотребления доверием, можно обратиться в органы милиции с соответствующим заявлением. Возможно, проведение проверки правоохранительными органами заставит должника вспомнить о необходимости выполнения обязательств.

Может ли должник оспорить расписку или договор займа?

Договор займа можно оспорить по его безденежности. То есть заемщик имеет право доказывать, что деньги или другие вещи в действительности он не получал от заимодавца или получал в меньшем количестве, чем указано в договоре (расписке).

Если договор займа должен быть совершен в письменной форме, его оспаривание по безденежности путем свидетельских показаний не допускается. Исключение составляют случаи, когда договор был заключен под влиянием обмана, насилия, угрозы, злонамеренного соглашения представителя заемщика с заимодавцем или стечения тяжелых обстоятельств.

Если в процессе оспаривания заемщиком договора займа по его безденежности будет установлено, что деньги или другие вещи в действительности не были получены от заимодавца, договор займа считается незаключенным. Когда деньги или другие вещи получены в меньшем количестве, договор считается заключенным на это количество денег или вещей.

А что, если должник вовсе отрицает, что брал деньги в долг?

В этом случае необходимо обращаться в суд с исковым заявлением о взыскании средств по договору займа. Расписка будет являться главным доказательством того, что договор займа был заключен. Также свидетельские показания могут расцениваться как доказательства заключения между сторонами договора займа.

Какой срок давности для обращения в суд по таким спорам?

Для обращения в суд по таким спорам устанавливается общий срок исковой давности в три года.

В каких случаях следует подавать заявление в суд, а в каких взыскание долгов возможно и в исполнительном производстве на основании исполнительной надписи нотариуса?

Если требование о взыскании долга основано на нотариально удостоверенной сделке (договоре займа), взыскание происходит в бесспорном порядке на основании исполнительных надписей нотариусов. В остальных случаях следует обращаться в суд в порядке искового производства (путем предъявления иска).

В остальных случаях следует обращаться в суд в порядке искового производства (путем предъявления иска).

Каким образом можно обязать должника вернуть деньги, если у него их действительно нет? Какие ограничения может наложить суд?

Если должник не исполняет либо уклоняется от исполнения требований исполнительного документа, суд может принять в его отношении следующие меры:

- временно ограничить в выезде из Беларуси;

- временно ограничить в управлении механическими транспортными средствами, моторными маломерными судами, мощность двигателя которых превышает 3,7 киловатта (5 лошадиных сил), а также в охоте. Исключение составляют случаи, когда эти права нужны должнику в связи с инвалидностью либо в качестве единственного средства получения дохода. Причем ограничения устанавливаются на срок до исполнения должником требований, содержащихся в исполнительном документе, но не более чем на пять лет;

- временно ограничить в посещении игорных заведений.

Могут ли изъять имущество должника? Или обязать его часть зарплаты отдавать в счет погашения задолженности?

При взыскании задолженности судебный исполнитель может применять такие меры, как обращение взыскания на имущество должника, в том числе на имущественные права, а также обращение взыскания на заработную плату должника – гражданина, в том числе индивидуального предпринимателя, и приравненные к ней доходы. Иначе говоря, на стадии принудительного исполнения могут изъять некоторое имущество должника, а также обязать часть зарплаты отдавать в счет погашения долга.

Можно ли требовать и в каких случаях вместе с основным долгом вернуть и проценты? Когда наступают финансовые санкции при нарушении условий договора?

Проценты на сумму займа можно получить, когда размер и порядок их уплаты определены договором.

Если человек не возвращает деньги в срок, на сумму долга ему придется уплатить проценты, предусмотренные п. 1 ст. 366 Гражданского кодекса (кроме процентов, определенных договором займа). Эти санкции действуют со дня, когда деньги должны были быть возвращены, по день их возврата заимодавцу.

1 ст. 366 Гражданского кодекса (кроме процентов, определенных договором займа). Эти санкции действуют со дня, когда деньги должны были быть возвращены, по день их возврата заимодавцу.

Правда ли, что взыскать долг с гражданина другой страны сложнее?

Если должник – гражданин другого государства, необходимо принять во внимание некоторые обстоятельства, которые действительно могут затруднить взыскание долга.

Прежде всего необходимо определиться, может ли такое дело рассматриваться судами Беларуси. Судам республики подсудны дела по искам к иностранным гражданам и лицам без гражданства, если они имеют место жительства на территории Беларуси.

Содержание международного договора Беларуси с государством, гражданином которого является должник, при наличии такого договора, кроме того позволит определить, по законодательству какой страны определяются права и обязанности сторон (условия договора, возможность взыскания процентов, пени и т. д.), вопросы исковой давности. Как правило, права и обязанности сторон по сделке определяются по законодательству места ее совершения, если иное не предусмотрено соглашением сторон.

д.), вопросы исковой давности. Как правило, права и обязанности сторон по сделке определяются по законодательству места ее совершения, если иное не предусмотрено соглашением сторон.

Принципиально ли отличается процесс взыскания долгов, если должником перед гражданином выступает физическое лицо и какая-либо организация?

Принципиальной разницы нет. Хотя процесс исполнения вынесенного решения о взыскании денежных средств с юридического лица и физического лица имеет своим отличия.

По сообщению БЕЛТА

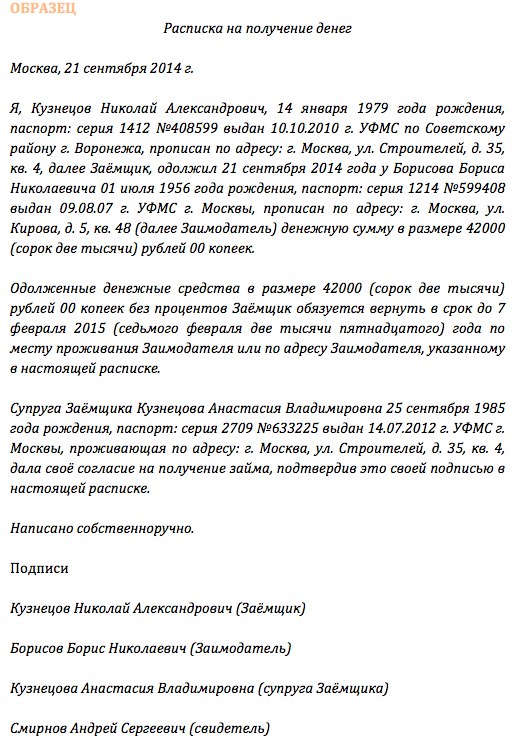

Расписка в получении денежных средств. Образец 2020 года

Передача наличных денежных средств от одного человека другому должна сопровождаться составлением специальной расписки. Чаще всего этот документ используется в отношениях между физическими лицами, но иногда возможно его применение и между обычными гражданами и организациями (например, когда речь идет о банках или микрофинансовых компаниях).

ФАЙЛЫ

Скачать пустой бланк расписки в получении денежных средств .docСкачать образец расписки в получении денежных средств .doc

Для чего нужна расписка

Расписка – документ, который подтверждает то, что деньги были переданы от одного физического или юридического лица какому-либо человеку в долг или по другим основаниям.

Расписка содержит информацию о том, сколько денежных средств, на каких условиях было отдано и в какой период они должны быть возвращены займодавцу.

В случаях, когда между кредитором и должником возникают разногласия и кто-либо из них решает обратиться в судебную инстанцию, именно расписка становится той официальной бумагой, которая доказывает факт передачи денег, а также показывает условия их использования и сроки, в которые они должны были быть отданы обратно.

Расписка не относится к числу обязательных документов, которые должны сопровождать передачу наличности (к слову, в отношениях между гражданами таких документов вообще нет), но является рекомендованной.

Когда чаще всего используется документ

Поводов для формирования расписки в получении денежных средств много:

- купля-продажа товаров;

- оплата услуг или аренды;

- простой долг и т.д.

Следует отметить, что в ситуации, когда речь идет о долговом обязательстве, стороны иногда заключают между собой договор займа – он серьезнее с точки зрения закона, т.к. содержит более полную и подробную информацию, но должен составляться по определенный схеме и структуре, тогда как расписка — проще с точки зрения оформления и при этом имеет практически равную юридическую силу (при условии, конечно, что она содержит некоторые обязательные сведения).

Кто пишет расписку

ВАЖНО! Расписка всегда пишется от лица человека, который принимает наличность.

Однако, в некоторых случаях граждане, не имеющие возможности взять деньги лично, прибегают к помощи представителей. В этом случае в расписке обязательно должен быть указан тот факт, что деньги приняты по доверенности, с указанием даты, места ее выдачи, номера и прочих индивидуальных параметров.

Надо ли заверять у нотариуса

Обязанность по заверению расписки у нотариуса в законодательстве РФ не прописана, т.е. каждый займодавец сам вправе решать, заинтересован ли он в том, чтобы расписка была удостоверена подписью работника нотариальной конторы, или нет.

Тем не менее, сам факт наличия автографа нотариуса придает расписке более весомое значение, поэтому пренебрегать ею не стоит.

Единственный минус здесь, точнее, даже два – временные затраты и дополнительные финансовые расходы.

Для чего нужны свидетели

Некоторые займодавцы при передаче денег предусмотрительно заручаются поддержкой свидетелей. В качестве них могут выступать незаинтересованные лица, сведения о которых также в обязательном порядке вносятся в расписку (их ФИО, паспортные данные и адрес места жительства).

Своими подписями они подтверждают факт того, что деньги были переданы именно в том размере, о котором говорится в расписке и на обозначенных в ней условиях.

По сути дела, неким образом свидетели выполняют функцию нотариуса.

Правила составления расписки

Данный документ формируется в простой письменной форме в произвольном виде на обычном листе бумаги. Допускается печатать расписку и на компьютере, но такой вариант не считается лучшим, поскольку в случае, если возникнет необходимость в проведении графологической, почерковедческой экспертизы, такая расписка станет не самым удобным объектом исследования.

В тексте обязательно должны быть указаны:

- дата и место формирования документа;

- фамилия-имя-отчество человека, который берет деньги, его паспортные данные, адрес места проживания (официальный и фактический). Аналогичным образом в расписку вносятся сведения о том, кто дает деньги;

- сумма – ее нужно обязательно указывать цифрами и прописью;

- если наличность передается в валюте, советуем указать ее курс на текущий момент и то, в каком размере необходимо будет произвести возврат долга;

- срок возврата денежных средств;

- способ возврата: наличкой или по безналичному расчету – на карту или на банковский счет) и способ возврата – единовременно или в рассрочку.

Если выбран второй вариант – надо составить подробный график выплат;

Если выбран второй вариант – надо составить подробный график выплат; - в случае, когда деньги давались, что называется «под проценты» это нужно также обязательно указать в документе (и прописать размер процентной ставки).

В завершение расписка должна быть заверена подписью человека, который принимает деньги (при этом желательно, чтобы подпись соответствовала той, что стоит в его паспорте) и автографами свидетелей, если таковые были при процедуре передачи денег. При желании займодавец также может расписаться в документе.

Расписка составляется в единственном экземпляре и передается на руки займодавцу.

После составления расписки

Когда дело дойдет до возврата денег, это тоже нужно оформить документально. Существуют два способа для подтверждения возврата долга:

- поставить отметку о том, что средства были отданы обратно непосредственно под распиской;

- просто вернуть документ должнику, который наверняка её сразу же и уничтожит.

бесплатных шаблонов векселей — Word | PDF

Вексель или «обещание заплатить» — это примечание, в котором подробно описываются деньги, заимствованные у кредитора, и структура погашения. Документ предусматривает ответственность заемщика за выплату денег (плюс проценты, если таковые имеются). Векселя бывают двух видов: обеспеченные и необеспеченные. Обеспеченный вексель — это соглашение о заемных деньгах с условием, что, если они не будут возвращены кредитору, то обеспечение, которое обычно является активом или имуществом, передается кредитору.Таким образом, необеспеченная векселя представляет собой соглашение о заемных деньгах, хотя в ней нет активов или имущества, перечисленных в качестве обеспечения, если векселя остается неоплаченной.

Обеспеченный вексель — Для заимствования денег с ценным активом, «обеспечивающим» ссуду, например, автомобиль или дом. Если заемщик не выплатит сумму в течение предложенного срока, кредитор будет иметь право получить собственность заемщика.

Загрузить: Adobe PDF, MS Word (.docx), OpenDocument

Необеспеченный простой вексель — не позволяет кредитору обеспечить актив за деньги, предоставленные в кредит. Это означает, что, если платеж не производится заемщиком, кредитору придется либо подавать в суд мелких тяжб, либо через другие судебные процессы.

Загрузить: Adobe PDF, MS Word (.docx), OpenDocument

Я должен вам (IOU) — Квитанция, подтверждающая наличие задолженности без графика выплаты.

Скачать: Adobe PDF

Форма выпуска ссуды — После полной оплаты векселя кредитор должен освободить заемщика от всех обязательств, санкционировав форму выпуска.

Загрузить: Adobe PDF, MS Word (.docx), OpenDocument

Простые векселя — это договор на самостоятельное оформление, который вы заполняете, чтобы «пообещать» оплату физическому лицу или банку к определенному сроку. Это своего рода более подробная и юридически обязательная долговая расписка.Они важны для привлечения заемщика к ответственности за выплату кредита от частного инвестора или банка. Они также полезны для ведения документированного учета ссуды для всех вовлеченных сторон и для налоговых целей.

Это своего рода более подробная и юридически обязательная долговая расписка.Они важны для привлечения заемщика к ответственности за выплату кредита от частного инвестора или банка. Они также полезны для ведения документированного учета ссуды для всех вовлеченных сторон и для налоговых целей.

Простой вексель — это юридически обязывающий документ, поэтому имеет смысл сделать это правильно с первого раза. В отличие от большинства контрактов, векселя обычно не длинные и сложные, а довольно короткие и простые. Следовательно, кредитору и заемщику не обязательно нужны юридические знания, чтобы заполнить его.

Поскольку мы предоставляем вам формы, все, что вам нужно сделать, это заполнить пустые поля. Вот наше быстрое и простое руководство по подготовке векселя за считанные минуты:

Шаг 1. Согласитесь с условиями

Перед тем, как обе стороны сядут за составление соглашения, необходимо устно согласовать следующее:

- Сумма ($) — Сумма заемных средств.

- Процентная ставка — Другими словами, комиссия за заем денег (см. Как рассчитать).Обязательно ознакомьтесь с Законом о процентных ставках в вашем штате (или «Ростовщической ставкой»). Во всех штатах есть максимальная сумма процентов, которую может взимать кредитор.

- Late Fee (s) — В случае несвоевременной оплаты будут предусмотрены штрафы.

- Безопасность — Предметы, такие как автомобили или вторая ипотека на дом, предоставляется, если заемные деньги не возвращаются заемщиком. Это должно гарантировать кредитору, что его деньги будут возвращены либо наличными, либо активами.

- Условия погашения — Будут ли выплаты производиться поэтапно или единовременно?

- Положение о невыполнении обязательств — Предоставьте условия на случай, если деньги никогда не будут возвращены заемщиком.

- Совместно подписывающее лицо — Если заемщик финансово не в состоянии занять деньги, следует указать 2-го человека для выплаты кредита, если заемщик не может сделать это самостоятельно.

Шаг 2 — Создание кредитного отчета

Всегда полезно составить кредитный отчет по любому потенциальному заемщику, так как у него может быть непогашенная задолженность без вашего ведома.Особенно, если долг связан с IRS или алиментами на ребенка, он будет иметь приоритет перед этим векселем. Таким образом, крайне важно, чтобы кредитный отчет был запущен до заключения любого типа соглашения.

Reporting Agencies — Хорошая идея — использовать Experian, который является бесплатным для кредитора и взимает с заемщика 14,95 доллара США. Experian известно как наиболее чувствительное кредитное агентство, обычно предоставляющее самый низкий балл из 3 кредитных бюро (Experian, Equifax и TransUnion).

Форма авторизации — Чтобы использовать чей-то кредит, вы должны получить письменное законное разрешение.

Шаг 3 — Безопасность и совместное подписание

Если есть красные флажки, которые появляются в кредитном отчете, кредитор может пожелать, чтобы заемщик добавил Обеспечение или Совместного подписывающего лица к примечанию. Общие типы безопасности включают автомобили, недвижимость (предоставляемую в качестве 1-й или 2-й ипотеки) или любые ценные активы.

Общие типы безопасности включают автомобили, недвижимость (предоставляемую в качестве 1-й или 2-й ипотеки) или любые ценные активы.

Это будет означать, что в случае, если заемщик не вернет средства, кредитор сможет получить полное право собственности на ценную бумагу, размещенную в векселе.В случае со-подписывающей стороны он или она будет нести ответственность за полную сумму причитающихся денег вместе со всеми штрафами или штрафами за просрочку платежа.

Шаг 4 — Написание простого векселя

После того, как основные условия векселя были согласованы, кредитор и заемщик должны собраться вместе, чтобы санкционировать формальное соглашение. Инструкции по построчному заполнению документа см. В разделе «Как писать».

Подпись — Деньги должны обменяться руками после подписания.Необязательно, чтобы свидетель подписывал форму, но рекомендуется. Для получения чрезмерных сумм (более 10 000 долларов США) рекомендуется нотариус.

Шаг 5 — Возврат заемных средств

Заемщик должен вернуть заемные деньги вовремя и в соответствии с примечанием. В противном случае к общему балансу могут быть применены комиссии. После того, как все деньги будут полностью возвращены кредитору, создается Форма выпуска ссуды, которая выдается заемщику, освобождая его от любых обязательств по векселю.

Если платеж просрочен — Если платеж просрочен, кредитор должен выпустить письмо с требованием. Это форма, которая информирует заемщика об условиях, указанных в векселе, таких как штраф за просрочку платежа, а также о том, сколько времени у него есть до того, как он станет просроченным.

Если заемные деньги никогда не выплачиваются — Если заемщик не выполняет свои обязательства по векселю, то кредитор может взыскать, минимизируя свои расходы, добиваясь средств через суд по мелким искам (размер мелких претензий обычно ограничен суммой в 10 000 долларов или меньше, убедитесь чтобы проверить законы в вашей юрисдикции).Если в примечании было размещено обеспечение, то имущество или актив подлежат передаче заемщику в соответствии с примечанием. В противном случае, скорее всего, потребуется судебный иск в отношении причитающихся сумм на сумму более 10 000 долларов.

Важно указать все числа в векселе, чтобы не было путаницы между вами и бенефициаром. Вам нужно будет указать итоговую общую сумму выплаты, общие проценты и ежемесячные платежи. Чтобы рассчитать их, вам необходимо знать принцип ссуды, продолжительность периода погашения и годовую процентную ставку.Вот формулы, которые вы можете использовать.

Расчет общей суммы процентов причитающейся суммы

Заемных денег, умноженных на годовую процентную ставку = Общая сумма процентов

(Если платеж осуществляется ежемесячно или ежеквартально, разделите полученную выше сумму на часть года, которая потребуется для погашения ссуды. Пример: для выплаты через 3 месяца вам потребуется разделить общую сумму на 4, поскольку это только четвертая года.)

Пример — Допустим, я хотел занять 1000 долларов США на 3 месяца под процентную ставку 10% :

Сначала я хотел бы рассчитать процентную ставку за год, которая составила бы 100 долларов (1000 долларов умноженные на 10%).Затем я разделил бы сумму в 100 долларов на 4 (поскольку в году есть 4, 3-месячных периода) и получил бы 25 долларов в качестве общей суммы процентов, которые мне нужно было бы выплатить в течение 3 месяцев за заимствование 1000 долларов. . Окончательная сумма платежа составит 1,025 долларов США.

Расчет окончательной суммы платежа

Заемные деньги плюс общая сумма процентов = окончательная сумма платежа

Пример — Допустим, я хотел занять 1000 долларов США на 3 месяца под процентную ставку 10% :

Сначала я хотел бы рассчитать процентную ставку за год, которая составила бы 100 долларов (1000 долларов умноженные на 10%).Затем я разделил бы сумму в 100 долларов на 4 (поскольку в году есть 4, 3-месячных периода) и получил бы 25 долларов в качестве общей суммы процентов, которые мне нужно было бы выплатить в течение 3 месяцев за заимствование 1000 долларов. Окончательная сумма платежа составит 1,025 долларов США.

Расчет суммы ежемесячного платежа

(Заемные деньги плюс общая сумма причитающихся процентов), разделенное на количество месяцев = ежемесячные выплаты

Пример — Допустим, я хотел занять 1000 долларов США на 3 месяца под процентную ставку 10% :

Сначала я хотел бы рассчитать процентную ставку за год, которая составила бы 100 долларов (1000 долларов умноженные на 10%).Затем я разделил бы сумму в 100 долларов на 4 (поскольку в году есть 4, 3-месячных периода) и получил бы 25 долларов в качестве общей суммы причитающихся процентов. Затем мы бы добавили заемные деньги в размере 1000 долларов к 25 долларам процентов, что равняется 1025 долларам. Так как есть 3 месяца, мы разделим 1025 долларов на 3, и сумма ежемесячного платежа будет равна 341,67 доллара .

Также известна как максимальная процентная ставка , которую кредитор может взимать с . Важно, чтобы кредиторы не взимали процентную ставку больше, чем позволяет их штат.Ниже приведены ссылки на законы о ростовщичестве каждого штата.

| Государство | Ростовщичество | Законы |

| Алабама | 8% для письменных договоров, 6% для устных договоренностей. | § 8-8-1 |

| Аляска | На 5% выше процентной ставки Федеральной резервной системы в день выдачи кредита. Если сумма превышает 25000 долларов, максимальная ставка — 10.5% в год | § 45.45.010 |

| Аризона | Нет ограничений по письменным кредитным договорам. Если не письменно, то ставка составляет 10% годовых. | § 44-1201 |

| Арканзас | Процентная ставка не может превышать максимум 17%, как установлено в Конституции Арканзаса, поправка 89. | § 4-57-104 |

| Калифорния | 10% на личные, семейные или домашние нужды.На 10% или 5% больше суммы, взимаемой ФРС. Res. Банк Сан-Франциско | Статья XV |

| Колорадо | Законная процентная ставка составляет 8%. общий лимит ростовщичества составляет 45%, а максимальный для потребителей — 12%. | § 5-12-103 и § 5-2-201 |

| Коннектикут | Процентная ставка не может превышать 12%. | § 37-4 |

| Делавэр | На 5% выше учетной ставки Федеральной резервной системы. | § 2301 |

| Флорида | Общий лимит ростовщичества составляет 18%, 25% для ссуд свыше 500 000 долларов США. | § 687.03 |

| Грузия | 7%, если письменный договор не заключен, 16% по ссудам ниже 3000 долларов США, 5% в месяц по ссудам выше 3000 долларов США. | § 7-4-2 |

| Гавайи | 10%, если письменный договор не заключен, 12% общий лимит ростовщичества, 10% по судебным решениям. | § 478-2, § 478-3 и § 478-4 |

| Айдахо | Законная процентная ставка составляет 12%. Ставка процента на причитающиеся по приговору суда деньги составляет 5%. | § 28-22-104 |

| Иллинойс | Общий лимит ростовщичества составляет 9%. | 815 ILCS 205/4 |

| Индиана | 8% при отсутствии соглашения, 25% для потребительских кредитов, кроме кредитов под надзором. | § 24-4.6-1-102 и § 24-4.5-3-201 |

| Айова | Максимальная процентная ставка составляет 5%, если иное не согласовано в письменной форме. В этом случае максимальная процентная ставка устанавливается суперинтендантом банковского дела штата Айова (IA Usury Rates). | § 535.2 (3) (a) |

| Канзас | Законная процентная ставка составляет 10%, общий лимит ростовщичества составляет 15%. | § 16-201 и 207 |

| Кентукки | Законная процентная ставка составляет 8%, общий лимит ростовщичества на 4% больше ставки Федерального резерва или 19%, в зависимости от того, что меньше. | § 360.010 |

| Луизиана | Общая ставка ростовщичества составляет 12%. | § 9: 3500 |

| Мэн | Законная процентная ставка составляет 6% (в уставе не упоминается лимит ростовщичества). | 9-B § 432 |

| Мэриленд | Законная процентная ставка составляет 6%, максимум 8%, если заключен письменный договор. | § 12-102 и 103 |

| Массачусетс | Законная процентная ставка составляет 6% (если не существует письменного договора), процентная ставка более 20% считается преступным ростовщичеством. | гл. 107 § 3 и гл. 271 § 49 |

| Мичиган | Максимум 7%, если заключен письменный договор, в противном случае юридическая ставка составляет 5%. | § 438.31 |

| Миннесота | Законная процентная ставка — 6%, лимит ростовщичества — 8%. | § 334.01 |

| Миссисипи | Законная процентная ставка составляет 8%, «контрактная ставка» — максимум на 10% или 5% выше ставки Федеральной резервной системы, в зависимости от того, что больше. | § 75-17-1 |

| Миссури | Максимальная процентная ставка 10%. | § 408.030 |

| Монтана | На 15% или 6% выше ставки, публикуемой Федеральной резервной системой, в зависимости от того, что больше. | § 31-1-107 |

| Небраска | Максимальная процентная ставка составляет 16%. | § 45-101.03 |

| Невада | Нет лимита ростовщичества.Без соглашения процентная ставка будет текущей основной ставкой крупнейшего банка Невады. | § 99.040 |

| Нью-Гэмпшир | Максимальная процентная ставка 10%. | § 336: 1 |

| Нью-Джерси | 6% без письменного договора, максимум 16% при наличии письменного договора. | § 31: 1-1 |

| Нью-Мексико | Максимум 15% при отсутствии письменного договора. | § 56-8-3 |

| Нью-Йорк | Законная процентная ставка — 6%, общий лимит ростовщичества — 16% | Gen. Oblig. § 5-501 и банковское дело § 14-A |

| Северная Каролина | Законная процентная ставка составляет 8%, но потребители и кредиторы могут заключить договор по более высокой ставке. | § 24-1 |

| Северная Дакота | Законная процентная ставка составляет 6%, максимальная ставка по контракту — 5.На 5% выше текущей стоимости денег и не может быть менее 7%. | § 47-14-05 + 09 |

| Огайо | Максимальная процентная ставка по письменным контрактам составляет 8%. | § 1343.01 |

| Оклахома | Если стороны не согласятся на другую ставку, разрешенную законом, процентная ставка составляет 6%. | § 15-266 |

| Орегон | Законная процентная ставка составляет 9%.Другие условия распространяются на бизнес и сельскохозяйственные ссуды. | § 82.010 (1) + (3) |

| Пенсильвания | Законная процентная ставка составляет 6%. | 41 П.С. § 201 |

| Род-Айленд | Максимальная процентная ставка 21%. Может применяться альтернативная ставка в размере 9% плюс основная внутренняя ставка. | § 6-26-2 |

| Южная Каролина | Законная процентная ставка — 8.75%. | § 34-31-20 |

| Южная Дакота | Нет ограничений, если имеется письменное соглашение, 12%, если соглашение отсутствует. | § 54-3-4 и § 54-3-16 (3) |

| Теннесси | Максимальная ставка составляет 10%, если иное не оговорено в контракте или законом. | § 47-14-103 |

| Техас | Максимум 10%, если иное не предусмотрено договорным законодательством. | § 302.001 (б) |

| Юта | Максимальная процентная ставка составляет 10%, если стороны не договорятся о другой ставке в письменном контракте. | § 15-1-1 |

| Вермонт | Процентная ставка составляет 12%, за исключением определенных обстоятельств, указанных в подразделе (b) § 41a. | 9 V.S.A. § 41a |

| Вирджиния | Законная процентная ставка составляет 6%. При наличии контракта максимальная процентная ставка составляет 12%. | § 6.2-301 и § 6.2-303 |

| Вашингтон | Максимальная процентная ставка на 12% или на 4% выше средней ставки по 26-недельным казначейским векселям. | § 19.52.020 |

| Западная Вирджиния | Законная процентная ставка составляет 6%, но стороны могут согласовать максимум 8% в письменном соглашении. | § 47-6-5 |

| Висконсин | Законная процентная ставка составляет 5%, но существует множество ставок для разных типов ссуд. | § 138.04 |

| Вайоминг | Процентная ставка составляет 7%, если соглашение не заключено. | § 40-14-106 |

Ниже приведены общие ключевые термины (определения) и положения, содержащиеся в нашем векселе.

Распределение платежей — Описывает, как должны производиться платежи в отношении штрафов за просрочку платежа, процентов и принципа. В нашем бесплатном векселе платежи должны сначала погасить любые штрафы за просрочку платежа и проценты до зачисления основной суммы.

Предоплата — Пункт, подробно описывающий правила досрочного погашения ссуды, будь то полная ссуда или отдельные платежи. Некоторые ссуды могут потребовать от заемщика уплаты комиссии для «досрочного погашения» ссуды.

Acceleration — В случае, если заемщик не выполняет свои обязательства по векселю или по провизии в векселе и не устраняет дефолт в течение отведенного периода времени, кредитор имеет возможность потребовать немедленную выплату всех непогашенных взносов от заемщика.

Гонорары и расходы адвоката — Заемщик должен выплатить все денежные средства, понесенные, если невыполнение обязательств по ссуде приведет к привлечению адвокатов и судебному разбирательству. Однако, если заемщик в конечном итоге выиграет в суде, независимо от проблемы, кредитор должен оплатить все судебные издержки.

Отказ от презентаций — Это короткое положение, которое подразумевает, что кредитор не должен требовать платежа при наступлении срока платежа или ссуды, заемщик несет ответственность за то, чтобы платежи были уплачены в срок.Если заемщик не производит платеж в установленный срок, кредитор должен выписать уведомление о неуплате. Кроме того, если заемщик отказывается оплатить вексель, кредитор должен представить уведомление о неуплате и нотариально заверить его, что может последовать за судебным разбирательством.

Без отказа — Если по какой-либо причине кредитор не может или задерживает осуществление своих прав в соответствии с условиями векселя, это не означает и не считает, что они отказываются от своих прав. Например, Кредитор задерживает ответ заемщика о предстоящем платеже.Отсутствие ответа кредитора не дает заемщику права не произвести платеж в установленный срок.

Делимость — Пункт в векселе, в котором говорится, что если какое-либо положение в векселе становится недействительным или не имеющим исковой силы, оно не считает недействительным всю вексель или любое другое положение в векселе.

Интеграция — Указывает, что никакой другой документ не может повлиять на условия или срок действия вашего простого векселя. Ваш простой вексель может быть изменен (отредактирован) только в том случае, если и кредитор, и заемщик подписывают письменное соглашение.

Конфликтующие условия — Указывает, что никакое другое соглашение не имеет более законной силы или контроля над вашим простым векселем.

Уведомление — Описывает, как уведомления должны быть доставлены заемщику. Обычной практикой является написание и доставка уведомлений лично или заказным письмом с копиями и квитанциями.

Co-Signer — лицо, которое гарантирует ссуду, если первоначальный заемщик не выполняет свои обязательства по векселю. Обычно, если кредитор подозревает, что заемщик рискован, кредитор может потребовать от заемщика получить другое надежное лицо для совместной подписи векселя.

Исполнение — Указывает, что заемщик является Принципалом по векселю и несет отдельную ответственность по всем взносам. Если есть совместная сторона, и заемщик, и вторая сторона несут равную ответственность за выплату кредита.

По сравнению с другими типами договоров и юридических форм простой вексель гораздо легче понять. Большинство людей без каких-либо юридических знаний могут понять основы этого документа и заполнить его от своего имени. Ниже мы покажем вам, как заполнить наш основной вексель.Этот пример будет иметь место в штате Нью-Йорк.

Шаг 1 — Кредитор и заемщик

Введите дату, указав день, месяц и год. Затем введите имя Заемщика и Кредитора. Затем укажите оба своих почтовых адреса (может быть личный адрес или адрес компании).

Кредитор должен указать основную сумму кредита прописью и цифрами.

Укажите процентную ставку (в процентах ежегодно). В этом примере мы ввели 16%, потому что в штате Нью-Йорк 16% — это максимально допустимая процентная ставка, которую может взимать кредитор.

Шаг 2 — Платежи

Заполните Дату, указав день, месяц и год, когда должен быть погашен полный остаток ссуды. Включите проценты и штрафы за просрочку платежа (если таковые имеются).

Затем у вас есть два варианта на выбор — Выплата ссуды единовременной выплатой или частями . Установите флажок с указанием согласованной периодичности погашения и введите сумму. В нашем примере мы выбрали ежемесячные платежи. Поскольку ставка по кредиту составляет 16%, заемщик должен будет ежемесячно производить выплаты в размере 97 долларов.

Если вы выбрали рассрочку в качестве варианта погашения, введите сумму Платы за просрочку платежа в случае, если заемщик не производит платежи вовремя. В нашем примере мы выбрали разумную плату за просрочку платежа в размере 25 долларов.

Шаг 3 — Безопасный или незащищенный

В качестве кредитора самый безопасный тип векселя для использования — это выбрать « Secure ». Большинство ломбардов используют этот метод. В нашем примере заемщик использовал свой iPhone 7 в качестве залога для обеспечения ссуды у Кредитора.В случае если заемщик не сможет погасить ссуду, Кредитор оставит iPhone 7.

Если вы планируете ссуду физическому или юридическому лицу, выберите « Unsecure ». Если вы планируете выпустить необеспеченный вексель, важно иметь определенный уровень доверия к своему заемщику.

Шаг 4 — Совместное подписание

Наличие со-подписавшего. гарантирует, что ссуда будет выплачена другим лицом, даже если первоначальный заемщик допустил ошибку по ссуде.Вы часто видите со-подписантов с необеспеченными векселями из-за отсутствия обеспечения. В этом примере мы выбрали « No-cosigner », поскольку заемщик взял обеспеченную ссуду, используя свой iPhone 7 в качестве залога.

Шаг 5 — Применимое право

Это довольно простой шаг. Просто введите штат, который будет регулировать вашу заметку (ссуду). Это особенно важно из-за того, что ставки ростовщичества различаются в зависимости от штата. Должно быть указано состояние физического или юридического лица, ссужающего деньги (кредитор).В этом примере кредитор проживает в Нью-Йорке, поэтому введен штат Нью-Йорк.

Шаг 6 — Подписи

Кредитор, заемщик и свидетель должны собраться вместе, когда придет время подписать вексель. Если будет соподписавшийся, также уведомите о своем присутствии этого человека. Каждый человек должен поставить свою подпись, дату и напечатать свое имя в присутствии свидетеля.

Бесплатный шаблон векселя — Образцы формы долгового расписки

ШАБЛОН ПРОСТОГО ОБЯЗАТЕЛЬСТВА

БЕСПЛАТНЫЙ ОБРАЗЕЦ IOU

| Вексель или долговая расписка — это подписанное обещание выплатить денежную сумму (долг или ссуду) на определенных условиях и в течение определенного времени. |

ВИДЫ ОБЯЗАТЕЛЬНЫХ / долговых расписок:

Личный: обычно используется для ссуд между семьей и друзьями.

Коммерческий: , используемый финансовыми учреждениями, коммерческими кредиторами, банками.

Недвижимость: используется при передаче права залога (дом, коммерческая недвижимость).

Инвестиции: обычно используются для увеличения коммерческого капитала, имеют юридическую ценность и могут быть проданы.Обычно ожидается возмещение убытков и возврат инвестиций.

ВАЖНАЯ ИНФОРМАЦИЯ ДЛЯ ВКЛЮЧЕНИЯ В долговую расписку:

- Имя и адрес КРЕДИТОРА или держателя, предъявителя, кредитора, получателя платежа, должника, обещающего лица, продавца, поставщика услуг.

- Имя и адрес ЗАЕМЩИКА или Создателя, Должника, Должника, Плательщика, Должника, Индоссанта, Покупателя, Клиента.

- Дата, когда было сделано примечание.

- Основная сумма.

- Место, где была сделана запись.

- Место, где необходимо произвести платеж (и время, если необходимо).

- Процентная ставка, штрафы и штрафы за просрочку платежа (при наличии).

- Если это защищенный документ, укажите описание товара.

Почему вы должны выписывать простой вексель?

- Это договор между кредитором и заемщиком

- Письменные соглашения избегают путаницы

- Облигации подлежат принудительному исполнению в суде

- Воспоминания людей блекнут, становятся ошибочными или запутанными

- Разъясняет ожидания сторон, условия ссуды и график погашения, варианты и обязательства, процентную ставку, штрафы за просрочку платежа, льготный период, где должны быть произведены платежи и т. Д.

Перед подписанием любого юридического документа, который будет использоваться в сделке по потребительскому кредиту, необходимо проконсультироваться с юрисконсультом, налоговым или налоговым консультантом.

Всегда полезно, чтобы местный поверенный рассмотрел вашу записку, чтобы убедиться, что она соответствует законам штата и может быть признана действительной судом.

ЭТО ОБРАЗЕЦ ОБЕЩАНИЯ / ДОПОЛНИТЕЛЬНОЙ ИНФОРМАЦИИ представляет собой простой шаблон, который можно изменить в соответствии с вашими конкретными потребностями.Этот документ защищен авторским правом и предназначен ТОЛЬКО для личного пользования .

ОБЪЯВЛЕНИЕ

Основная сумма: $ ____________________ ДАТА, _____ / _____ / _____

НА ПОЛУЧЕННУЮ СТОИМОСТЬ, Я, ___________________________________ (Заемщик) обещаю заплатить _______________________________ ___ (Кредитор) сумма _____________________________ долларов (_______________) и проценты по годовой ставке _____% на невыплаченный остаток, как указано ниже.

Погашение должно производиться __________ еженедельными / ежемесячными платежами, в размере ______ долларов США за один платеж ____ дня каждой недели / месяца и продолжаться в течение ______ недель / месяцев или до тех пор, пока основная сумма не будет выплачена полностью.

ИЛИ, Заемщик уплатит единовременный платеж законными деньгами США: _____ / _____ / _____.

Если Заемщик не сможет произвести рассрочку платежа в установленный срок или не соблюдает другие условия настоящего векселя, ссуда будет считаться неисполненной.Штраф за просрочку платежа в размере __________________ долларов в (месяц / день) будет начисляться до тех пор, пока счет не будет приведен в порядок, включая штрафы за просрочку платежа, проценты и применимые сборы.

Заемщик соглашается с тем, что до тех пор, пока основная сумма долга и проценты, причитающиеся по данному примечанию, не будут выплачены в полном объеме, данное примечание будет обеспечено _______________________________ (опишите имущество, такое как автомобиль или дом)

Выплаты будут сначала начислены на проценты, а затем на основную сумму.

Эта векселя может быть полностью или частично предоплачена Заемщиком в любое время без премии или штрафа.

В случае смерти Заемщика неоплаченная задолженность, остающаяся на векселе, аннулируется.

Заемщик должен незамедлительно информировать Кредитора о любых изменениях имени или адреса.

Если Кредитор выиграет судебный процесс о взыскании денег по этой записке, Заемщик оплатит судебные издержки Кредитора, расходы коллекторского агентства и гонорары адвокату в сумме, которую суд сочтет разумной.

В УДОСТОВЕРЕНИЕ ЧЕГО, я скрепил свою руку печатью ____-го дня _______________, 20___ и подтверждаю получение заполненной копии этого документа.

_________________________________

Подпись заемщика

Постоянный адрес: _____________________________________________________

Номер социального страхования: ______________________________ Номер водительского удостоверения

: ______________________________

_______________________________________

Государственный нотариус — SEAL

Моя комиссия истекает ______ / ______ /

В некоторых случаях требуется дополнительная информация:

Персональная информация:

- Почтовый адрес (если отличается от постоянного адреса)

- Телефон

- Адрес электронной почты

Информация о работодателе:

- Название компании

- Адрес компании

Примечание Информация о правоприменении

Вексель — это юридический инструмент, который может иметь юридическую силу и подлежать исполнению в суде при наличии определенных условий, например:

- Условия, согласованные обеими сторонами

- Сумма денег

- Условия погашения

- Акцепт оферты

- График платежа или платежей и последствия, если заемщик

- не сделает этого.

- Начисленные проценты и / или пени

- Подпись обеих сторон, согласных с условиями займа по контракту

- Льготные периоды или штрафы за невыполнение обязательств

После подписания и согласования кредитор имеет законные полномочия требовать взыскания или реституции в отношении заемщика суммы ссуды, плюс проценты и судебные издержки в большинстве случаев. Подписывая записку, заемщик соглашается выплатить ссуду, которая гарантирована с помощью ноты, но это не гарантия того, что кредитор вернет вам свои деньги.

Он используется для простых кредитных операций и действует до тех пор, пока обе стороны полностью понимают, во что они ввязываются. Убедитесь, что любой документ, который вы найдете в Интернете, соответствует законам вашего штата, прежде чем использовать его в деловых или личных целях. Если ваше дело затрагивает более сложные вопросы, рекомендуется помощь лицензированного юриста, прежде чем что-либо составить и подписать.

Шаги, которые вы можете предпринять, чтобы вернуть долг

Обеспечение ЗАЩИТНОГО ОБЕЩАНИЯ / долгового обязательства может быть достигнуто путем вступления во владение защищенным предметом или найма компании по повторному владению, которая сделает это за вас.

Обеспечение исполнения НЕЗАКРЫТОГО ОБЕЩАНИЯ / ДОПОЛНИТЕЛЬНОЙ ИНФОРМАЦИИ является более сложным, поскольку это всего лишь нарушение контракта на обещание заплатить.

Во-первых, подайте иск, подав ходатайство в суд закона и получите решение в вашу пользу.

Затем наймите агентство по коллекторскому обслуживанию и инициируйте процедуру возвращения права собственности на заемщика.

Если это не удастся, вы также можете попытаться поднять заработную плату человека .

Если ничего не получится, попытается продать вексель специализированной компании , которая затем попытается взыскать переведенный долг.

Записка не может быть исполнена, если:

- Заемщик доказывает, что он подписал документ под крайним принуждением, под чрезмерным давлением со стороны кредитора

- Содержит чрезвычайно высокую процентную ставку

- Кредитор хочет добавить штрафы, которые не указаны в письменной форме

- Кроме того, простая подпись своим именем внизу пустой страницы не считается обязательной.

При составлении заметки убедитесь, что она соответствует ЗАКОНОДАТЕЛЬСТВУ УТВЕРЖДЕНИЯ вашего штата / юрисдикции.

Эти законы определяют максимальную процентную ставку, которую вы можете взимать.

Нарушение законов о ростовщичестве может иметь серьезные гражданские, а иногда и уголовные последствия.

Кроме того, в вашем штате могут быть ограничения на сумму, которую вы можете взимать за просрочку платежа.

Письмо об урегулировании долга

Купчая

Письмо о потере права выкупа.

Письмо о финансовых затруднениях

Простой вексель

Образец письма о ремонте кредита

Живая форма воли

Вернуться к началу страницы

Вернуться с простого векселя на главную страницу.

ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ: Закон будет зависеть от вашего штата и специфики вашего дела. Информация, предоставленная USAttorneyLegalServices.com, предназначена только для образовательных целей. Весь контент на этом веб-сайте НЕ следует рассматривать как профессиональную юридическую консультацию или замену профессиональной юридической консультации. Для получения таких услуг мы рекомендуем получить бесплатную первоначальную консультацию у лицензированного поверенного в вашем штате.

Авторские права © 2020 USAttorneyLegalServices.com — Свободный вексель — Все права защищены.

Вексель | Образец шаблона

| Название: | Дата: |

| Адрес улицы: | Дата рождения: |

| Город: | Код города / номер телефона: |

| Состояние: | Номер водительских прав: |

| Почтовый индекс: | Номер социального страхования: |

| Название: | Код города / номер телефона: |

| Адрес улицы: | При оплате чеком переводите чек на: |

| Город: | Отправлять платежи на: |

| Состояние: | |

| Почтовый индекс: |

| Сумма займа: | Срок кредита: |

| Уровень интереса: | График платежей: |

1.Согласие на оплату. В отношении полученной следующей суммы __________ (далее «Заемщик») заплатит __________ (далее «Кредитор») ______ долларов США вместе с процентами по годовой ставке _____% на невыплаченный остаток, описанный ниже.

2. Варианты графика платежей (обведите подходящую букву).

а. Заемщик уплачивает _____ долларов _____ числа месяца за _____ число месяцев.

г. Заемщик уплачивает единовременный платеж в следующий день: ____ / ____ / ______.

с. Заемщик должен заплатить _____ долларов США в _____ числа месяца за _____ количество месяцев с последним дополнительным платежом в размере _____ долларов США в конце срока кредита ____ / ____ / ______.

3. Платежное приложение. Все платежи сначала будут погашать причитающиеся проценты, а затем — принцип.

4. Предоплата. Если Заемщик вносит предоплату полностью или частично, штраф не применяется.

5. Просроченная. Если Заемщик просрочен более чем на _____ дней с опозданием в совершении любого платежа, Кредитор может заявить, что весь невыплаченный остаток невыплаченного основного долга подлежит немедленной оплате в дополнение к начисленным процентам.

6. Залог (обведите подходящую букву).а. Это необеспеченная записка.

г. До тех пор, пока основная сумма долга и проценты, причитающиеся по этому векселю, не будут выплачены в полном объеме, заемщик соглашается, что этот вексель будет обеспечен соглашением об обеспечении в активах компании, известной как ________.

с. Пока основная сумма долга и проценты, причитающиеся по этому векселю, не будут выплачены в полном объеме, этот вексель должен быть обеспечен следующим:

___ Ипотека имущества в __________.

___ Доверительный акт на недвижимость в __________.

7.Затраты на сбор. Если Кредитор выиграет судебный процесс, чтобы выставить взыскание по этой записке, Заемщик оплатит все расходы Кредитора, включая любые понесенные расходы на адвоката, в сумме, которую председательствующий суд сочтет разумной и общепринятой.

В соответствии с вышеуказанными условиями Кредитор и Заемщик подписывают ниже:

Применимое право

Настоящий договор регулируется законами штата _____ округа ______ и любым применимым федеральным законом.

_______________________ Дата _____

Подпись кредитора

_______________________ Дата _____

Подпись заемщика

35+ ОБРАЗЕЦ шаблонов обеспеченных векселей в PDF

35+ Образцов шаблонов обеспеченных векселей

Что такое обеспеченный вексель?

При предоставлении ссуды на достаточно большую сумму денег необходим обеспеченный вексель, чтобы на ссуду был обеспечен интерес.Обеспечительный интерес, который является залогом, представляет собой личное или недвижимое имущество, которое служит дополнительной страховкой. Если заемщик не выполняет свои обязательства, залог может быть арестован кредитором для возмещения любой невыплаченной суммы кредита. Обеспеченный вексель несет меньший риск для кредитора. Со стороны заемщика они получают взамен более низкую процентную ставку.

Обеспеченные векселя используются кредиторами, которые хотят получить поддержку и гарантии, выходящие за рамки доброго слова заемщика.Это не вопрос чистого недоверия, но нельзя отрицать, что кредитование денег, особенно в больших суммах, — это большой риск, на который никто бы не пошел без каких-либо гарантий того, что они будут возвращены и при этом своевременно.

Обеспеченный вексель определяет условия или периоды погашения, когда заемщик должен производить платежи с фиксированной процентной ставкой кредитору в обмен на ссуду. Он также устанавливает условия или периоды погашения, когда эти платежи должны быть произведены. Этот период колеблется от нескольких месяцев до лет.

Важность обеспеченного векселя

В 2018 году CNBC сообщила, что совокупный долг американцев составляет 3,93 триллиона долларов. Это звучит достаточно тревожно, что отпугивает людей от получения ссуды, но на самом деле долг — это неплохо. Это позволяет людям отправлять детей в школу, покупать дома, покупать машины и другие вещи, которые нужны людям в настоящее время. Ссужать деньги — тоже неплохая идея, поскольку они могут помочь очень многим людям. Проблема возникает только тогда, когда заемщик не выполняет свои обязательства, а залог не установлен в качестве возмещения по ссуде.Вот тогда и появляется роль обеспеченных векселей.

Обеспеченный вексель — ценный инструмент, который может использовать любой кредитор, чтобы чувствовать себя комфортно при ссуде денег физическому или юридическому лицу. Он четко определяет структуру погашения и защищает обе стороны: кредитора от любых дефолтов, а заемщика — от мошенничества при кредитовании. Когда вы одалживаете кому-то деньги, существует один из основных рисков, связанных с тем, что ссуда не будет выплачена вовремя или не будет возвращена вообще. В случае, если заемщик не прислушивается к согласованным условиям и не действует в соответствии с ними, ссудодатель с помощью обеспеченного векселя может на законных основаниях арестовать указанное имущество или залог, обеспеченный векселем.Обеспечение, прилагаемое к обеспеченному векселю, имеет стоимость, достаточную для возмещения суммы невыплаченной основной суммы, процентов, сборов и расходов.

Элементы обеспеченного простого векселя

Чтобы гарантировать, что ваш обеспеченный простой вексель будет настолько эффективным, насколько вы хотите, вам необходимо снабдить его всеми необходимыми элементами. Ниже приведены основные элементы, которые вам необходимо обеспечить при составлении собственного обеспеченного векселя.

Условия займа: Основным элементом простого векселя являются условия займа. Условия ссуды включают сумму заимствованных денег, способы перевода от кредитора к заемщику, дату предоставления ссуды, сумму платежа и периодический срок, когда она должна быть выплачена. Информация о заемщике и кредиторе: Обеспеченный вексель должен содержать полные имена каждой участвующей стороны, и каждая сторона также должна указать свой текущий адрес и свои активные и рабочие контактные данные.В некоторых случаях необходимо указать номер социального страхования, идентификационные номера работодателя и любые другие федеральные идентификационные номера. Помимо сведений о кредиторе и заемщике, обеспеченный вексель должен также включать сведения о со-подписывающих сторонах, если таковые имеются. График срока погашения: Поскольку сумма ссуды определена, также необходимо указать конкретный график даты, когда наступает срок платежа по ссуде. Обязательно укажите требуемую дату платежа в рассрочку, чтобы должным образом уведомить заемщика и кредитора. Соглашение об обеспечении: Поскольку это обеспеченный вексель, он должен иметь соглашение об обеспечении, которое дает вам обеспечительный интерес, заложенный в качестве обеспечения. Обеспечение должно быть тщательно обсуждено в векселе, чтобы кредитор знал, соответствует ли оно стоимости основной суммы и процентов или нет. Прочие условия: Обеспеченный вексель может содержать дополнительные условия, которые заемщик и кредитор хотят включить в обеспеченный вексель, либо оба.Он может указывать на возможные штрафы за просрочку платежа, которые заемщик должен уплатить после того, как они заплатят после согласованной даты платежа. Он также может описать способ сбора платежа. Подпись обеих сторон: Обеспеченный простой вексель не будет иметь никакой ценности, если он не содержит места, где обе стороны могут подписать документ. Независимо от того, насколько хорошо написаны условия, документ вообще не будет действительным, если в нем нет места, где обе стороны могут поставить свою подпись.Обеспеченный вексель — это разновидность всеобъемлющего договора, и без подписи заемщика вексель вообще недействителен.Обеспеченный вексель против Необеспеченный вексель

Существует два типа векселей, а именно обеспеченный вексель и необеспеченный вексель. Хотя оба имеют схожие элементы, необходимые для векселя, у него есть одно главное отличие. Основное различие между обеспеченными векселями и необеспеченными векселями заключается в обеспечении.Необеспеченный вексель не включает какую-либо форму обеспечения, в отличие от обеспеченного векселя, где заемщик должен обеспечить его, иначе их ссуда не будет одобрена. Это означает, что в случае, если заемщик не выполняет свои обязательства или заявляет о банкротстве, те, у кого есть обеспеченные векселя, будут иметь приоритет и погашаться раньше кредиторов с необеспеченными векселями. Также существует вероятность того, что необеспеченный кредитор вообще не получит погашение и ему придется подавать иск в суд мелких тяжб или любые другие судебные процессы, в то время как обеспеченный кредитор может получить собственность владельца.

Как написать обеспеченный вексель

Хотя при составлении обеспеченного векселя лучше всего работать с адвокатом, вы, как кредитор, можете составить вексель самостоятельно. Чтобы направлять вас на протяжении всего процесса, выполните следующие простые шаги, чтобы убедиться, что вы составляете эффективный и имеющий обязательную юридическую силу обеспеченный вексель.

Шаг 1. Использование шаблона

Рассмотрите возможность использования шаблона защищенного векселя, который вы можете загрузить и настроить.Не все шаблоны, которые вы можете найти в Интернете, могут удовлетворить ваши предпочтения ― просто найдите тот, который содержит идеальное содержание векселя, который вы ищете. После того, как вы загрузили шаблон, вы можете настроить документ, чтобы внести дополнительные изменения в соответствии с вашими потребностями.